Neste artigo explico porque deves ignorar o provérbio das bolsas “Sell in May and go away” e qual o preço que quem optou por essa máxima tem vindo a pagar ao longo das últimas décadas.

Estamos em Maio e, por esta altura, começamos a ouvir novamente o slogan das bolsas “Sell in May and Go Away” (tradução literal: Vende em Maio e vai-te embora). Este provérbio reflete o facto dos meses de Verão, entre Maio e Outubro, serem o período de pior desempenho dos mercados financeiros, existindo a tentação de converter ganhos do Inverno anterior (Novembro-Abril) em lucros efectivos.

Inverno vs Verão

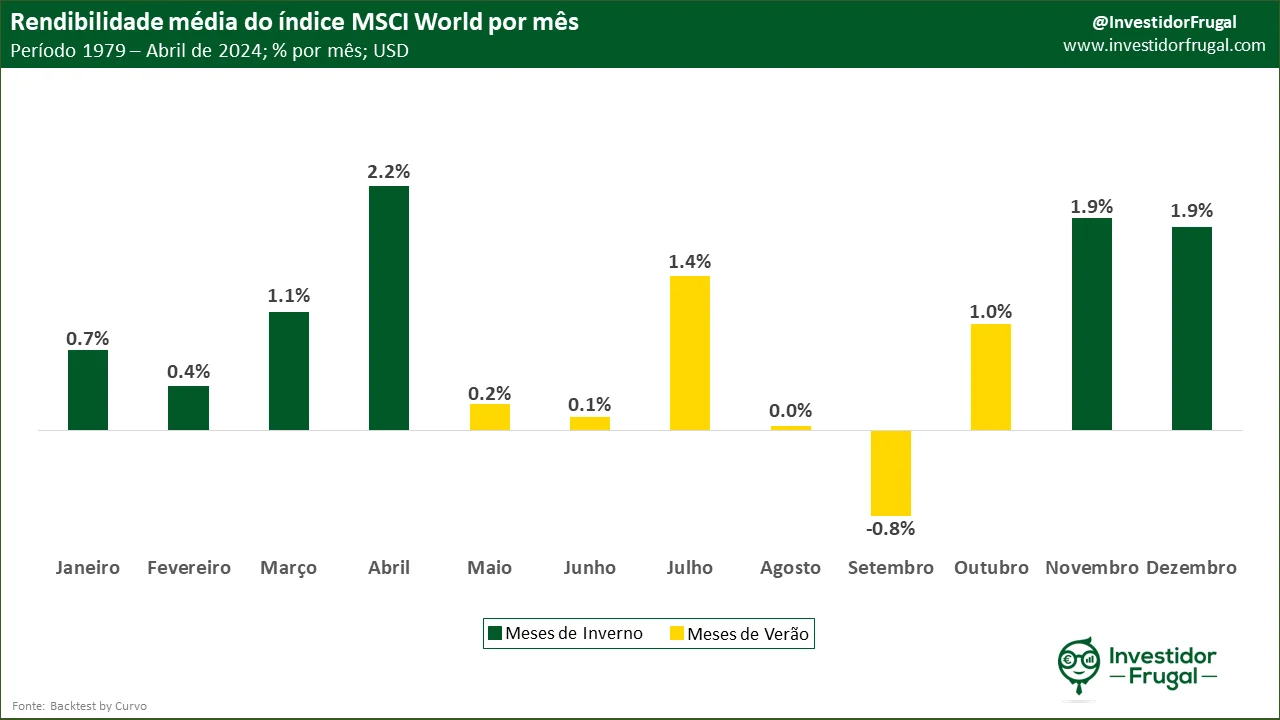

Analisando o índice das bolsas mundiais MSCI World desde 1978, é possível comprovar que os meses de Verão entre Maio e Outubro são, em média, meses de menor rendibilidade bolsista:

Os meses de Verão apresentam também uma maior probabilidade de gerar rendibilidades negativas, quando comparados com os meses de Inverno:

| Tipo de mês | Meses com rendibilidade positiva | Meses com rendibilidade negativa |

| Mês de Inverno | 67% | 33% |

| Mês de Verão | 58% | 42% |

Inverno + Verão

Os dados acima confirmam que os meses de Inverno tendem a serem mais generosos para os investidores, mas não são suficientes para justificar que abandonar os mercados no Verão seja boa ideia.

Na realidade, os investidores tendem a ver o seu capital valorizar no período entre Maio e Novembro:

| Período | Rendibilidade média 1979-2024 |

| Invernos | 8.5% |

| Verões | 1.9% |

Um crescimento do investimento de 1.9% num período de 6 meses não parece ser algo do qual valha a pena fugir. Este valor pode parecer reduzido, mas quando capitalizado ao longo de 45 anos tem um impacto significativo no património dos investidores.

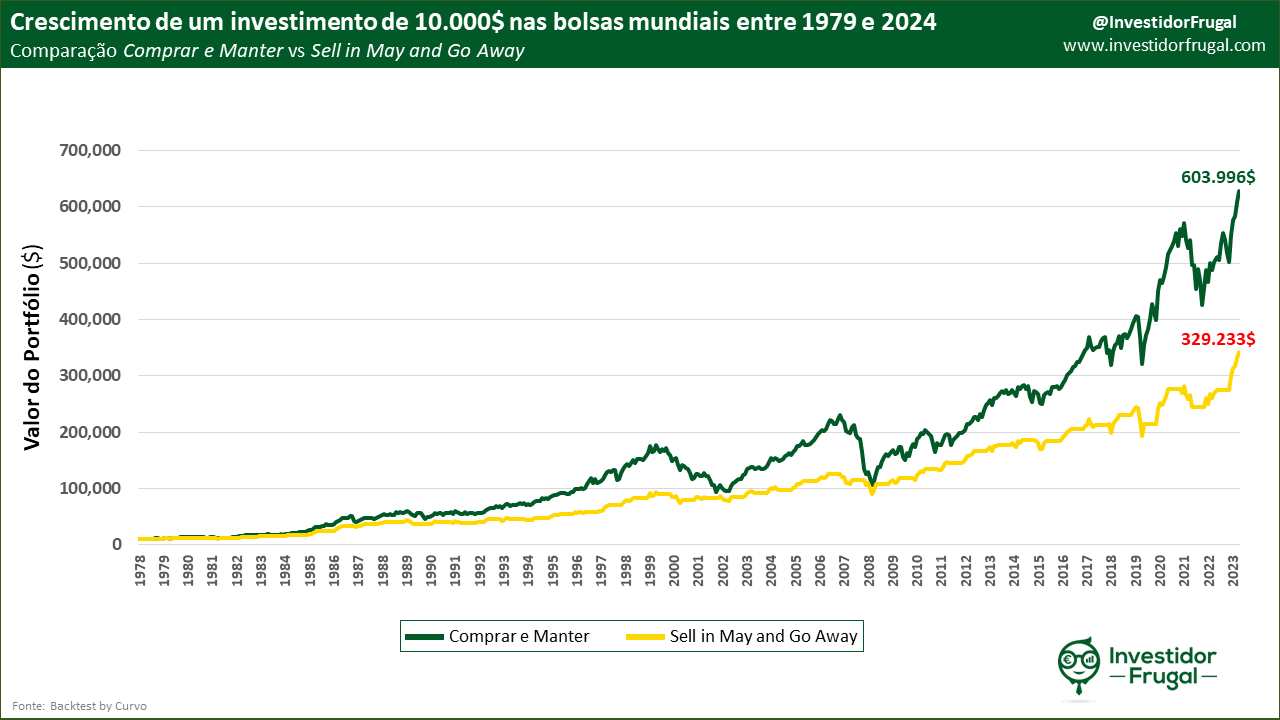

No gráfico abaixo, comparo o crescimento de um investimento de 10.000$ no índice MSCI World em Janeiro de 1979, seguindo duas estratégias de investimento diferentes, até Abril de 2024:

- Comprar e manter – 10.000$ investidos no início de 1979 e capitalizados ininterruptamente até hoje

- Sell in May and Go Away – 10.000$ investidos no início de 1979, com o investimento a ser liquidado todos os anos a 30 de Abril e reinvestido sempre a 31 de Outubro.

Como mostra o gráfico, um investidor que tenha deixado os seus 10.000$ capitalizar ininterruptamente desde 1979 até Abril de 2024, terminou este período com cerca de 604 mil dólares de capital. Por comparação, interromper todos os anos esta capitalização entre Maio e Outubro deixaria o mesmo investidor com um património final de apenas 329 mil dólares, um valor 45% abaixo da primeira estratégia.

Como dizia o saudoso Charlie Munger, a primeira regra do efeito de juros compostos é nunca o interromper desnecessariamente.

Conclusão

Os provérbios de Wall Street podem ter um fundo de verdade, mas segui-los cegamente não é necessariamente a melhor estratégia para os investidores. Sell in May and Go Away é um exemplo de market timing e, como tal, deve ser evitado. Apesar dos melhores meses do ano terem estado, historicamente, no período entre Novembro e Abril, os restantes meses do ano são indispensáveis para o efeito dos juros compostos fazer o seu caminho rumo à prosperidade das nossas finanças pessoais.

Se achaste este artigo útil, adorava que o partilhasses com quem pode beneficiar dele. No final de contas é grátis e ajuda-me a manter a motivação para produzir mais conteúdo!