Queres saber o que são mercados emergentes e se deves investir neles? Neste artigo indico a lista de países considerados emergentes, analiso o seu desempenho histórico em bolsa e concluo em que circunstância pode valer a pena investir em mercados emergentes.

Mercados Emergentes

Mercados emergentes são um conjunto de países com economias em fase de crescimento, mas cujo nível de desenvolvimento não se encontra a par de nações como os Estados Unidos ou a Alemanha.

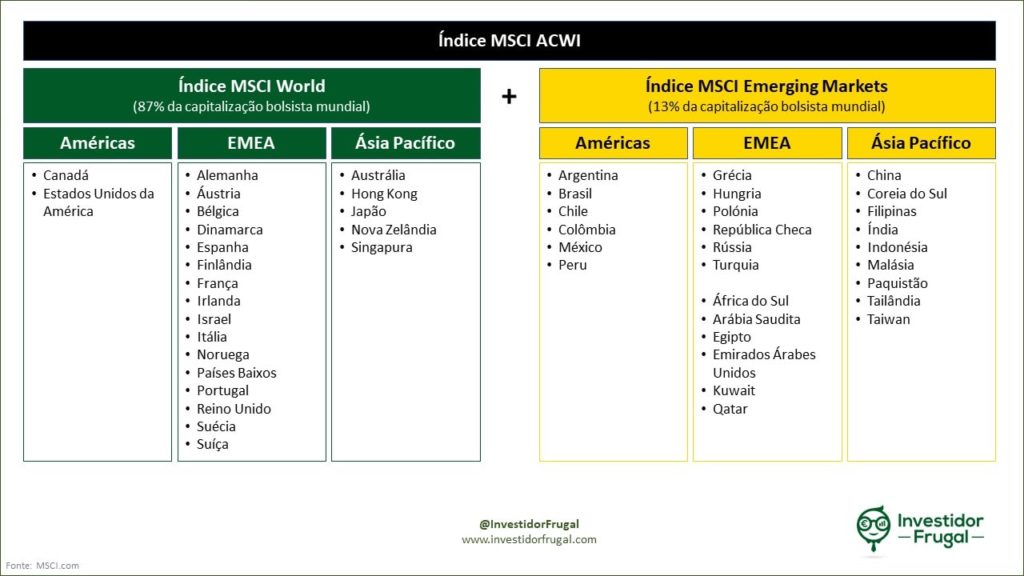

Anteriormente, indiquei como uma das melhores opções para compra de ETFs grátis, o ETF MSCI World (ISIN: IE00B4L5Y983), mas deixei a nota que este ETF inclui apenas 87% da capitalização bolsista do mundo, deixando de fora os 13% relativos a mercados emergentes.

Faz sentido comprar um ETF de mercados emergentes para complementar o MSCI World? Vamos então analisar.

O índice MSCI classifica um total de 27 países como mercados emergentes:

Trata-se de uma lista interessante de países, pelo potencial de crescimento que lhes é reconhecido, mas com instabilidade e risco superior ao dos mercados desenvolvidos. Por este motivo, a forma mais recomendável de investir em países emergentes é mesmo como um todo, permitindo que qualquer instabilidade temporária num ou dois países possa ser absorvida pelo desempenho dos restantes no grupo dos 27.

Contudo, vale a pena investir em mercados emergentes? Não basta simplesmente comprar o ETF MSCI World e ficar por aí?

Para responder a estas questões, vou analisar os retornos históricos do índice de mercados emergentes, e tentar perceber se existem benefícios a nível de risco e volatilidade em adicioná-los como complemento a um ETF MSCI World.

Retorno do Investimento

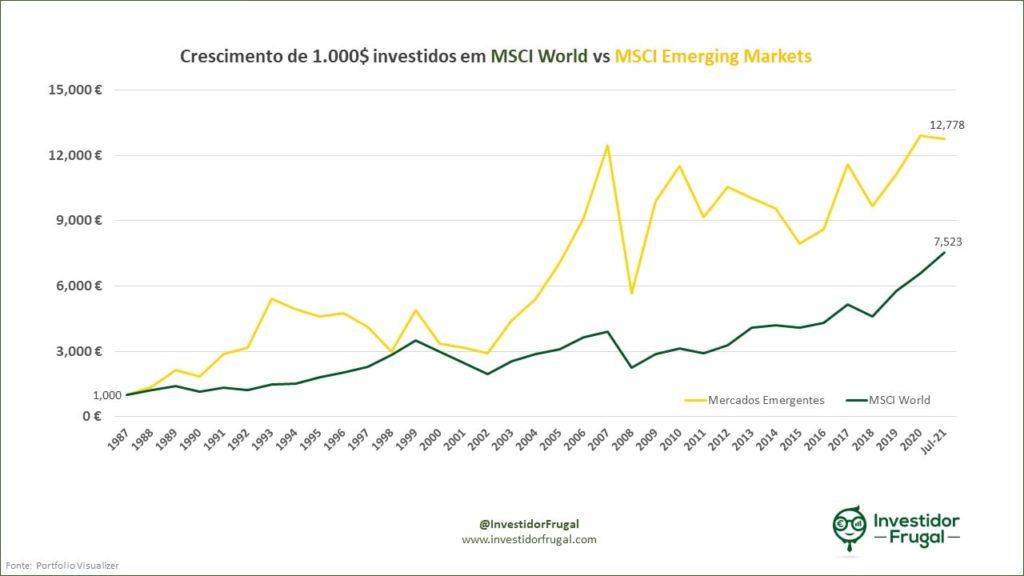

O Índice MSCI Emerging Markets foi estabelecido em 1987. Um investimento de 1.000$ em mercados emergentes nesse ano valeria hoje 12.778$, por comparação com 1.000$ investidos no índice MSCI World, que valeriam hoje 7.523$:

Poderíamos partir imediatamente para a conclusão que investir em mercados emergentes aumenta o retorno do portfolio, mas a realidade é que o excelente desempenho do índice de mercados emergentes é muito sustentado pelo período entre 2002 e 2007, quando valorizou 326% em apenas 5 anos.

Façamos então zoom ao gráfico por forma a comparar ambos os mercados em períodos temporais menos longos:

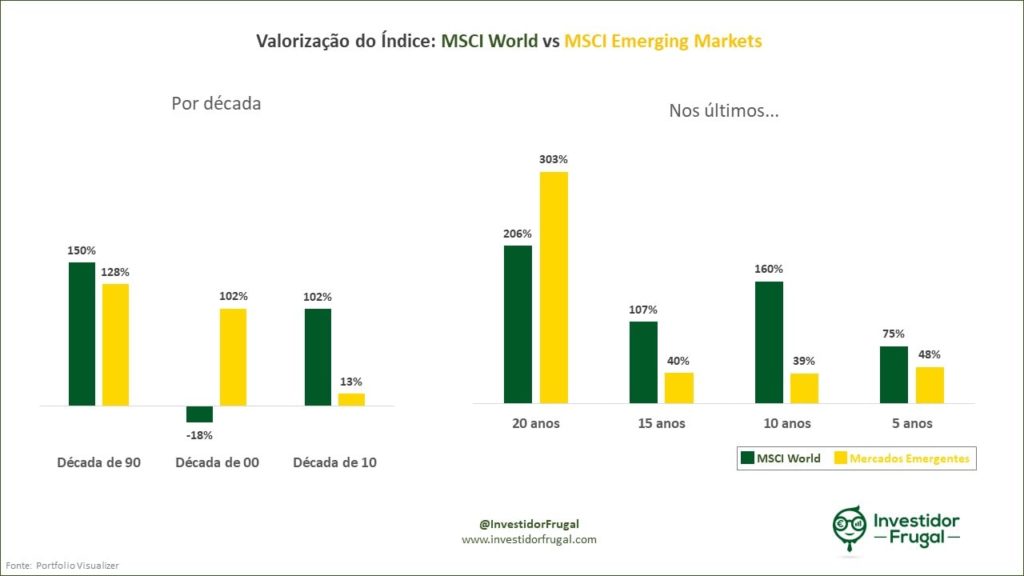

Da comparação entre mercados desenvolvidos e mercados emergentes, década a década, observamos que:

- O índice MSCI World bateu os mercados emergentes em duas das três décadas desde que ambos existem (90s e 10s). Apenas na primeira década do século XXI o índice de mercados emergentes levou vantagem

- Os mercados emergentes levam vantagem nos últimos 20 anos (precisamente desde 2001), mas valorizaram menos que países desenvolvidos nos últimos 15, 10 e 5 anos

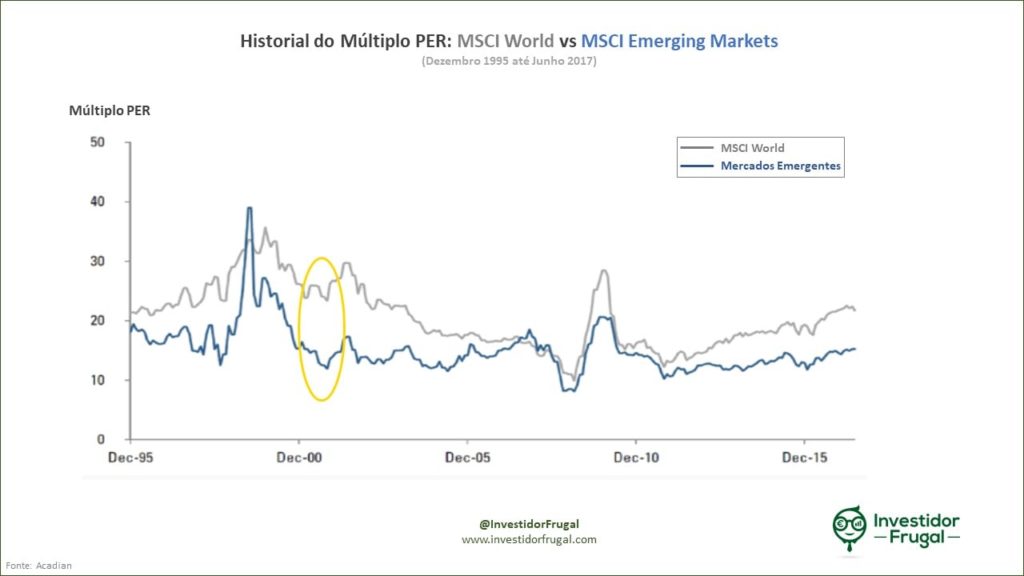

O início do século XXI surge então como o momento único de partida a partir do qual os Mercados Emergentes tiveram um desempenho superior ao dos países desenvolvidos. Tal parece ter-se ficado a dever à valorização de ambos os índices à data (medido pelo múltiplo PER), uma vez que coincide com o momento em que os mercados emergentes estiveram mais baratos por comparação com mercados desenvolvidos:

Assim sendo, concluo que investir em mercados emergentes oferece pouca garantia de aumentar o retorno de um portfolio constituido apenas pelo ETF MSCI World, mas pode ocasionalmente surgir como uma boa portunidade quando o PER atribuido aos mercados emergentes for muito inferior ao PER dos países desenvolvidos.

Risco e Volatilidade

O aumento da taxa de retorno não é o único motivo para se investir num produto financeiro. A redução de risco e volatilidade, mesmo em situações de menor retorno, pode ajudar os investidores a suportar com mais facilidade períodos de recessão e retornos bolsistas negativos. É por esse motivo que anteriormente listei 8 classes de ativos onde podemos investir o nosso dinheiro, sendo o mercado de ações apenas uma das oito opções.

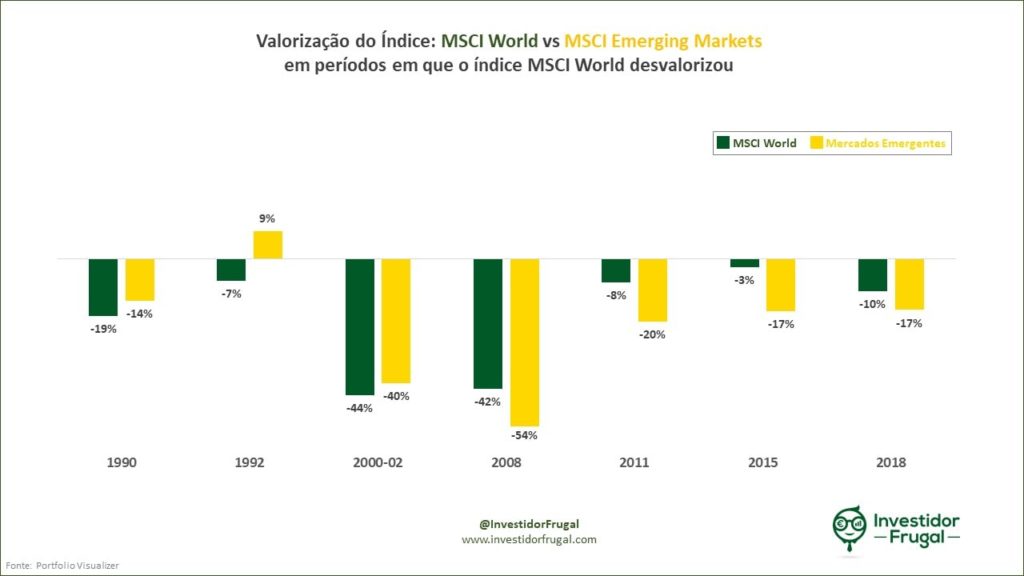

Desde 1987 até 2021, o índice MSCI World teve retorno negativo em 9 anos, gerando ganhos para os accionistas nos restantes 25. Os anos com retorno negativo foram 1990, 1992, 2000-02 (três anos consecutivos), 2008, 2011, 2015 e 2018.

Teria sido útil contar com uma alocação a mercados emergentes nos períodos em que o índice ETF MSCI World teve rentabilidade negativa?

Em seis dos sete períodos em que o índice de mercados desenvolvidos teve rentabilidade negativa, o índice de mercados emergentes também acabou no vermelho. Ademais, nos últimos 4 anos com retorno negativo do índice MSCI World (2008, 2011, 2015 e 2018), o desempenho dos mercados emergentes foi ainda mais negativo. Apenas em 1992 teria sido verdadeiramente útil contar com uma alocação de 13% a mercados emergentes, reduzindo o prejuízo do portfolio nesse ano de -7% para -3%.

As rentabilidades dos índices de mercados desenvolvidos e mercados emergentes apresentam uma muito forte correlação de 0.80 neste século. Tal não é surpreendente, uma vez que se trata da mesma classe de ativos (ações), numa economia global onde os países estão altamente interligados e interdependentes entre si.

Assim sendo, a aposta em mercados emergentes é uma má forma de tentar reduzir o risco de um portfolio exclusivamente composto pelo ETF MSCI World.

Conclusão

É improvável que investir em mercados emergentes aumente os retornos de um portfolio diversificado de ações de países desenvolvidos, sendo que tal também não trará como benefício a redução significativa do risco do portfolio. Um investidor passivo fica bem servido alocando a totalidade do seu investimento em ações ao índice MSCI World, ignorando os mercados emergentes.

Investidores ativos poderão aproveitar momentos de maior subvalorização de mercados emergentes para adicionar estes títulos à sua carteira.

Se achaste este artigo útil, adorava que o partilhasses com quem pode beneficiar dele. No final de contas é grátis e ajuda-me a manter a motivação para produzir mais conteúdo!